相關報導

| 標 題: | [理財] 善用特別扣除額定存到期年度分散 節稅空間大 |

| 日 期: | 2018-04-30 |

| 出 處: | 自由時報/記者吳佳蓉/專題報導 |

| 來源網址: | |

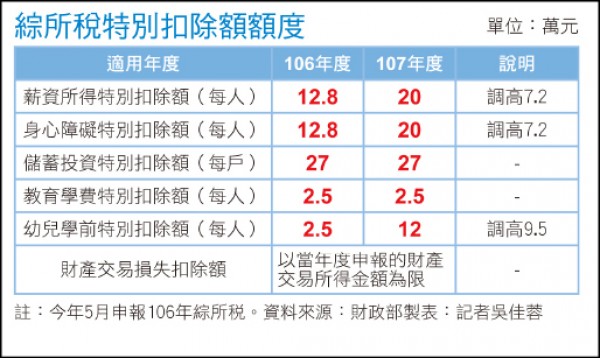

| 完整內容: |  綜所稅特別扣除額額度(圖文:自由時報/記者吳佳蓉) 除了標準扣除額或列舉扣除額,綜所稅還有6項特別扣除額,為稅法賦予納稅人的合法節稅空間,要懂得善用,掌握各項特別扣除額的適用對象及條件限制,以合理主張自我稅權,避免白開心一場,反而遭補稅。 綜所稅特別扣除額額度 每年申報綜所稅,除了免稅額、標準扣除額或列舉扣除額外,還有6項特別扣除額可使用,包括薪資所得及身心障礙扣除額12.8萬元、儲蓄投資特別扣除額27萬元、教育學費特別扣除額2.5萬元、幼兒學前特別扣除額2.5萬元、以及財產交易損失扣除額。 受扶養親屬有薪資每人也可扣除12.8萬 最多人適用的就是薪資所得特別扣除額,只要是受薪階級、領有薪資所得,就可享有每人12.8萬元的扣除額,本人、配偶及扶養親屬符合條件皆可適用。 台灣人出了名的愛儲蓄,報稅時可適用儲蓄投資特別扣除額的家庭也不少。中區國稅局提醒,雖然名為「儲蓄投資特別扣除額」,但目前只有金融機構存款利息、儲蓄性質的信托資金收益等少數幾類可適用,股利所得不包括在內,且是「每戶」可減除27萬元,而非「每人」都有27萬扣除額。 儲蓄投資每戶扣除27萬分散定存到期年度可節稅 若以利率1.35%回推,本金2,000萬元以上,利息收入就會超過27萬元,高於儲蓄投資特別扣除額;遇到這種情況的家庭,建議可將多年期定存設定在不同年份到期領息,便可個別適用各個年度的27萬元扣除額度,比集中單一年度領息更節稅。 至於財產交易損失扣除額,財產交易損失扣除額減除額度以每一申報戶當年度申報的財產交易所得為上限;當年度無財產交易所得可扣除或扣除不足,可於以後3年繼續扣除。 中區國稅局則提醒,綜所稅將所得種類分為10大類,包括薪資所得、營利所得、利息所得、租賃所得等,財產交易損失只能跟財產交易所得相互扣抵,例如買賣房屋、權利(如預售屋權利)產生的所得,不能與利息所得、營利所得等相互扣抵。 中區國稅局表示,教育學費及幼兒學前特別扣除額,適用對象相對較少,只限納稅人申報扶養的子女適用,本人、配偶、直系親屬都不行。 教育學費扣除額僅就讀大專以上子女適用 而且,教育學費扣除額只適用於就讀大專以上院校的子女學費才可扣除,五專前3年因等同於高中性質,並不適用,本人、配偶就讀EMBA、空中大學等學費也不能扣除。至於幼兒學前扣除額,只有5歲以下子女適用,且有「排富條款」,綜所稅適用稅率20%以上及基本所得額超過670萬元都不適用。 |