美元保單篇

( 版主註:本篇我的計算公式有瑕疵,詳見下一篇後續,但仍提供原回信內容供大家參考^^ )

[ 2011/10/3 15:04 來信 ]

版主您好:

我想請問,最近好多的保險公司都有推出美元的保單,像我的三商業務員有跟我推"新美年發外幣終身保險",年存USD 1218元(約台幣37000左右),二十年期,它前十年是每二年給基本保額USD 6000元的8%生存保險金,然後第十年開始每年都可以領USD 480 ,業務員說這種方式可以比較好運用資金,可以存錢,又可以收利息 ,這種保單適合儲蓄用嗎???

這個美元保單是不是最大的風險就在要領回換TWD的時候的匯差呢??

依版主所見,你覺得美元的走勢如何呢???

PS:今天才發現這個網站,沒想到受益良多!!! ^^

[ 2011/10/21 11:04 答覆 ]

您好,感謝您的來信^_^

本月工作繁忙,讓您久等了,不好意思~

您所提的保單,我有在三商美邦人壽的網站找到資料,

http://www.mmml.com.tw/aiad/win/aes/aes_sale_rule_now.asp

三商美邦人壽新美年發外幣終身保險(NMLF)

依據保單條款第二十條 【生存保險金的給付】,

第十一年起每年 8% 的利率,乍看之下真的是很誘人,

但問題馬上來了,一般在保險裡面,經常使用單利的概念,

也就是與銀行存定期儲蓄存款的複利概念是不同的,

基金公司也是一樣,常拿單利來比較。

一年的單利利率再高,也未必能高過長期的複利利率,

也就是說好比放我各放一萬元在保單(基金)與銀行定存裡面,

然後都不去動它,也不增加投入,

過了 10年、20年後,其實這兩筆錢的累積效果是大不同。

以此保單的 8% 為例,10,000 的 8% 就是每年可拿到八百元,

若存放在銀行,假設每年利率僅 1%,按年複利,

十年後是 10,000 x ( 1 + 1% ) ^ 10 次方 = 11,046

十年才拿到 1,046,平均一年才一百元。

倘若放在銀行,每年利率 8% 複利計算,

十年後是 10,000 x ( 1 + 8% ) ^ 10 次方 = 21,589

十年共拿到 11,589,平均一年是 1,158 比八百元多,

這就是複利的威力,利率(投資報酬率)愈高 + 時間愈久,總報酬就愈大。

您問,是否適合當作儲蓄之用?

就看您對這筆錢的儲蓄目的了,如果單純只是存錢並且賺利息,

先依照您的個性,以及您目前與可預見的將來,自己的經濟情形與收支,

想像一下您最有可能存多少年,再來細算。

======================================================================

在此之前,先來弄清楚保單條款,

「自第十一保單週年日起每屆滿保單週年日仍生存者,本公司繼續按基本保額之

百分之八給付「生存保險金」」

我們先不管前面十年,來看一下「附表一 當年度保險金額表」,

第10年起以後,「當年度保險金額」都是固定了,

也就是說以此來計算 8%,很明確知道這是「單利」的概念,

第十五條 【累計所繳保險費加計利息的退還、身故保險金或喪葬費用保險金的給付】

依據第 二 條 【名詞定義】有提到,本契約所稱「累計所繳保險費加計利息」,係指

將「表定保險費」以年利率百分之四,逐期採年複利方式加計利息,計算至被保險人

事故發生當時之金額,這裡其實透露了這張保單裡面有用到 4% 按年複利的預定利率去

計算,比早前我答覆網友來信的富邦、國泰,那兩張保單的 3.75% 要來得高。

第十二條 【契約的終止】,很重要的就是「解約金暨各項保險金額表」,這個在

網站上這份保單條款沒有附,您須於「還沒確定要投保之前」先向您的壽險顧問要到,

而且以您打算投保的金額與繳費期限計算,紙張列印(或Email)給您,

也就是您自己在家隨時可看,而不是要看壽險顧問她帶的電腦,

要清楚解約是否會造成損失,哪一年之後解約才划算(本金無損,並且有賺到利息才划算),

在此資料我還沒看到的情況下,「我無法推薦」您購買這張保單!

坦白說我不認為這是一張成熟的保單條款,因為最重要的「繳費期間」並無載明,

且也未提到內文中所謂 A 型、與 B 型的說明,相對於國泰與富邦的保單條款,

這份相對而言不夠成熟,咬文嚼字的程度也必較多,比較不利於消費者(因為更看不懂),

依您所述的 20 年期,我推判為繳費 20 年,

弔詭的來了,您繳費 20 年,卻在第 11~19 年每年只「單利」計算,

那您的錢如果以複利計算會是如何? 這就要算清楚了,這張保單很可能是比較不划算的商品,

( 註:保險從業人員日後看到本篇貼文,請包涵,我只針對有限資訊答覆,過程中可能有許多溝通上不了解之處 )

以「第一年所存的」 1,218 存 20 年,按年複利 4% 計算

1,218 x ( 1 + 4% ) ^ 20 次方 = 2,668

這第一筆錢在 20 年後可獲得 2,668 - 1,218 = 1,450

第二年是 1,218 x ( 1 + 4% ) ^ 19 次方,以此類推,但是這樣算下去實在太累了,

我們又不是數學系的 :p

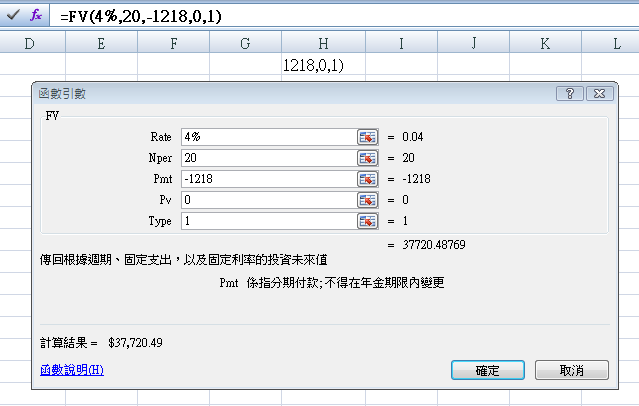

所以我們請出 Excel 軟體幫忙吧,存 20 年的公式如下:

=FV(4%,20,-1218,0,1)

畫面:

20年後的本利和是 37,720,扣掉本金 ( 1,218 x 20 = 24,360 ),利息收入共 13,360

第二年,當年度保險金額 2,800 x 8% = 224

第四年,當年度保險金額 3,600 x 8% = 288

第六年,當年度保險金額 4,400 x 8% = 352

第八年,當年度保險金額 5,200 x 8% = 416

第十年,當年度保險金額 6,000 x 8% = 480

第11~20年,當年度保險金額 6,000 x 8% = 480 x 10 年 = 4,800

這些加起來共 6,560

您看看,您如果按年複利 4%,原本應該拿到 13,360,而保險公司卻只給您 6,560 耶,

虧大了...... 冏~~~

以上假設您在20年後解約,那我們看如果活得愈久領得愈多好了(每年繼續領480),

如果我們原本存4%複利,

( 現在銀行的美元定存利率頂多1%,詳見 http://interest.ec9.info/interest_rate_usd.html )

然後我們把20年後的本利和 37,720 放入某金融機構(假設),假設它每年吐單利 2% 給我們,

37,720 x 2% = 754 那每年可領 754 還比 480 多很多耶,

所以這張保單,我講比較「現實」(殘酷)的說法喔,投保在七八十歲以上的老人家比較划算,

一直保到老人家上天堂,領回的錢是以每年 4% 複利,比富邦、國泰的 3.75% 還高,

不過保在年輕人身上(千萬別保在小孩身上,詳見保單條款第十五條),

就只有「生存保險金」與「解約金」這兩個要計算,

誠如我所算,並沒有太大的吸引力,我還比較推薦六年期那種美元保單呢~

======================================================================

此外您問到了匯率風險,這方面我覺得還好,您可像保險公司詢問清楚,

事先在銀行開立外幣帳戶,然後請保險公司將生存保險金直接以美元匯入您的外幣帳戶,

這樣您不必每年都換回台幣,等到匯率較理想時再換,平時則可存美元定存等其他運用,

就不怕所謂的匯率風險了。

不過您若想做為退休規劃等固定收益用途的話,當然是選台幣的商品比較合適,因為要拿來

當生活費用,就必須換成台幣來花用哩。

======================================================================

至於美元走勢,大多數「專家」們認為長空短多,短多也多不到多高,

我個人則認為美國仍是世界上的最強國,總有一天會克服經濟困境,

當前歐元的脆弱與日本經濟長久的頹靡,在在浮現了美元的價值,

中國的人民幣,因為專制政權掌握,難成全世界的共通貨幣,

長遠來看出現新的貨幣是有可能的,甚至不是「貨幣」的型態,而是一種虛擬的支付工具,

雖然我不敢說「投資美元」好不好,

但我覺得「身在台灣,一小部份的資產以美元的型態持有」是必要的,

即使美元弱了,在我們個人或家庭的資產配置中,也有它分散幣別風險的價值存在。

至於您要以存款、保險、基金等不同方式持有,就看您的投資理財規劃了^^

有空先到銀行開立一個外幣帳戶是好的唷~

祝您儲蓄順心,多了解保險是很棒的,您可多深入了解各種保險商品唷^0^

Tony 2011.10.21